Spis treści

Sama umowa B2B jest więc czymś w rodzaju porozumienia o współpracy. Niesie to wiele pozytywów, ale także pewne minusy. Przede wszystkim pracownik musi się liczyć ze wszystkimi obowiązkami wynikającymi z prowadzenia własnej działalności.

W czym może być pomocny kalkulator wynagrodzeń jeżeli chcemy skorzystać z umowy B2B? Narzędzie kalkulacyjne może przede wszystkim dać odpowiedź na dwie kluczowe kwestie. Osoba mająca własną działalność i chcąca zarobić konkretną kwotę może z pomocą kalkulatora ustalić jaką sumę za usługę wpisać na fakturze. Znając kwotę brutto, jaka trafi na fakturę może też poznać zarobek "na rękę". Przyjrzyjmy się bliżej umowom B2B oraz wyliczeniom zarobków brutto netto.

Samozatrudnienie kalkulator

Wiele osób w naszym kraju ma bardzo skromną świadomość na temat prowadzenia działalności gospodarczej. Często można usłyszeć, że "prywaciarzowi" to dobrze. Niestety samozatrudnienie nie oznacza zwolnienia od podatków, czy ubezpieczeń społecznych. Wręcz przeciwnie, to dopiero zakładając własną firmę można zobaczyć, jak wiele zarobionych pieniędzy zabiera państwo.

Wykonując zlecenie dla klientów, także tych z którymi wiąże przedsiębiorcę umowa B2B płaci się zobowiązania wynikające z systemu podatkowego. Podobnie, jak w przypadku zwykłego zatrudnienia tak i zarobek z faktury jest podzielony na brutto i netto.

Oczywiście w przypadku działalności gospodarczej występuje kilka różnic w porównaniu do zwykłych umów o pracę. Kalkulator zarobków brutto netto jest przygotowany do uwzględnienia wszystkich czynników wpływających na wynagrodzenie netto przedsiębiorcy. Prawo zakłada między innymi różne ulgi dla firm choćby w odniesieniu do składek ZUS. Dzięki skorzystaniu z kalkulatora można szybko otrzymać wyniki uwzględniające różne formy opodatkowania oraz ulgi. Przyjrzyjmy się więc zmiennym, jakie warunkują zarobki "na rękę" przedsiębiorcy.

Ulga na start

Często osoby zatrudniane na umowę B2B dopiero muszą założyć działalność gospodarczą. Początkujących przedsiębiorców powinna zainteresować "Ulga na start" zwalniająca ze składek ZUS. Osoby decydujące się na założenie własnej firmy przez pierwsze sześć miesięcy nie muszą płacić składek na ubezpieczenia społeczne. Skorzystanie z ulgi wymaga spełnienia dwóch warunków.

- rozpoczynają własną działalność po raz pierwszy lub od zamknięcia bądź zawieszenia poprzedniej własnej firmy minęło co najmniej 5 lat;

- nie będą współpracować z firmą, która ich zatrudniała w bieżącym bądź w poprzednim roku kalendarzowym;

- nie podlegają ubezpieczeniu w KRUS.

Warto mieć na uwadze, że "Ulga na start" nie zwalnia z obowiązku opłacania ubezpieczenia zdrowotnego. Oznacza to zachowanie obowiązku rejestracji do ubezpieczenia zdrowotnego i opłacania co miesiąc stosownej składki.

- na ubezpieczenia społeczne, czyli ubezpieczenia emerytalne, rentowe oraz wypadkowe;

- na Fundusz Pracy;

- na Fundusz Solidarnościowy.

Korzystanie z tej ulgi pozwala obniżyć koszta prowadzenia działalności na początku jej istnienia. Warto jednak pamiętać, że w tym czasie nie odkładają się środki na emeryturę czy rentę oraz płatnika nie obejmą świadczenia w razie choroby czy wypadku.

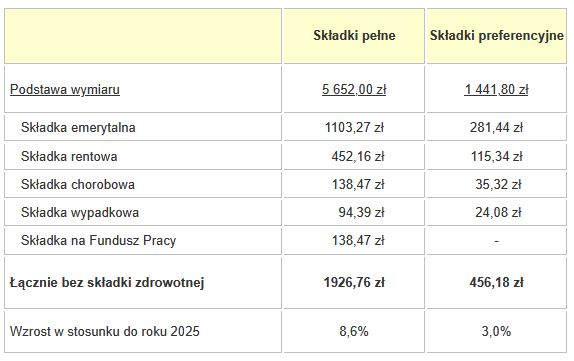

Składka ZUS – normalna czy preferencyjna?

Przedsiębiorcy po upływie "Ulgi na start" mają możliwość skorzystania ze składek preferencyjnych, czyli obniżonych płatności na ubezpieczenia ZUS. To kolejna możliwość obniżenia tymczasowo kosztów prowadzenia działalności i co za tym idzie ważny czynnik wpływający na wysokość zarobków netto.

Preferencyjne składki ZUS są znacznie niższe od tak zwanego dużego ZUS-u. Ulga obowiązuje przez pełne 24 miesiące od dnia założenia działalności lub zakończenia korzystania z "Ulgi na start". Obniżone składki ubezpieczeń społecznych są bardzo atrakcyjną opcją dla początkujących przedsiębiorców. Należy jednak pamiętać, że oznaczają one niższe świadczenia oraz mniejsze kwoty odkładające się choćby na emeryturę. Należy mieć świadomość, że okres preferencyjnego opłacania składek ZUS nie przerywa się w razie zawieszenia wykonywanej działalności.

Źróło obrazka: https://zus.pox.pl/zus/wyzsze-skladki-zus-w-2026-roku.htm

- osoby fizyczne zakładające nową działalność gospodarczą, o ile w ostatnich 5 latach nie prowadziły innej firmy;

- przedsiębiorcy, którzy nie świadczą usług na rzecz byłego pracodawcy, u którego byli zatrudnieni na etacie w bieżącym bądź minionym roku kalendarzowym. Świadczone usługi byłemu pracodawcy nie mogą być tożsame z pracą wykonywaną na umowie o pracę. Rozpoczęcie świadczenia usług na rzecz byłego pracodawcy anuluje preferencyjne składki ZUS przez cały okres 24 miesięcy.

- prowadziły własną pozarolniczą działalność gospodarczą;

- wykonywały działalność twórczą lub artystyczną;

- prowadziły działalność gospodarczą w zakresie wolnego zawodu;

- były wspólnikiem jednoosobowej spółki z ograniczoną odpowiedzialnością, spółki jawnej, komandytowej lub partnerskiej;

- prowadziły publiczną lub niepubliczną szkołę lub placówkę na podstawie Prawa oświatowego.

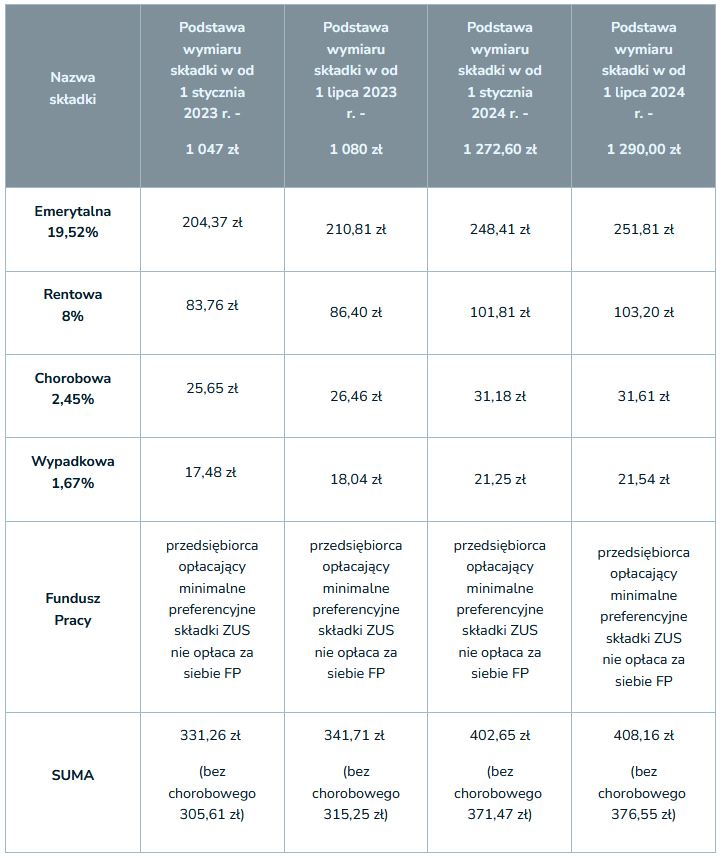

Wraz ze wzrostem płacy minimalnej wzrastają też koszty pracy, a wśród nich oczywiście składki ZUS. Poniższa tabela ilustruje w jaki sposób zwiększały się składki na ZUS od 2023 roku:

Źródło tabelki: poradnikprzedsiebiorcy.pl

Podatek dochodowy przy B2B

Osoby zatrudnione na umowę B2B, czyli de facto prowadzące swoją działalność gospodarczą mogą wybrać jedną z dwóch najpopularniejszych form opodatkowania PIT. Przedsiębiorca może opłacać podatek dochodowy na zasadach ogólnych bądź podatek liniowy. Czym się różnią te formy opodatkowania? Poniższy film świetnie wyjaśnia te zawiłości, jednak dotyczy stawek podatkowych stosowanych przed wprowadzeniem Nowego Polskiego Ładu, o czym należy pamiętać.

Podatek PIT na zasadach ogólnych od 2022 zakłada zastosowanie dwóch stawek w wysokości 12% oraz 32%. Próg między stawkami stanowi kwota 120 000 zł. Oznacza to, że wysokość podatku jest uzależniona bezpośrednio od wysokości osiągniętego dochodu. Warto pamiętać, że w przypadku dochodu przekraczającego kwotę graniczną, tylko suma przekraczająca 120 000 zł podchodzi pod wyższą składkę.

Podatek liniowy zakłada jedną stawkę wynoszącą 19% bez względu na wysokość osiąganego dochodu. Takie rozwiązanie może wydawać się lepsze przy wysokich zarobkach, ale posiada pewne ograniczenia dla podatnika. Korzystanie z podatku liniowego wiąże się z brakiem możliwości odliczania kwoty wolnej od podatku, brakiem ulg podatkowych oraz niemożnością rozliczenia się z małżonkiem.

Wraz z wprowadzeniem Nowego Polskiego Ładu dla podatników, którzy wybrali rozliczenie w postaci podatku liniowego wprowadzono możliwość roliczenia składki zdrowotnej. Można to zrobić według dwóch poniższych sposobów:

- odliczyć zapłaconą składkę zdrowotną od dochodu albo

- zaliczyć zapłaconą składkę zdrowotną do kosztów uzyskania przychodów,

- w każdym z tych przypadków nie więcej niż 10 200 zł rocznie (od 2023 roku) zapłaconych w roku podatkowym składek na ubezpieczenie zdrowotne.

Który podatek wybrać? Odpowiedź na to pytanie jest uzależniona od konkretnego przypadku. Każdy podatnik prowadzący działalność musi sam wyliczyć, jaka forma opodatkowania będzie dla niego korzystniejsza. Bez względu na wybór kalkulator netto brutto pozwoli wyliczyć wysokość składek oraz zarobki "na rękę".

Podatek VAT przy B2B

Jedną z największych różnic w dochodach z umowy B2B względem umowy o pracę jest podatek VAT. Osoby prowadzące własną działalność gospodarczą rozliczają się zazwyczaj za pomocą faktur VAT, a więc kwotą brutto jest zarobek netto + VAT (0%, 5%, 8% lub 23%). Nie każdy musi jednak być "vatowcem", choć wielu przedsiębiorców wybiera tę formę rozliczania.

Bycie czynnym podatnikiem VAT może mieć wiele korzyści w postaci między innymi możliwości odliczenia VAT od faktur zakupu. W efekcie przy dużych inwestycjach nadwyżka naliczonego VAT nad należnym podatkiem może się okazać polepszeniem płynności finansowej.

- Na rejestrację w formie czynnego podatnika VAT muszą się zdecydować przedsiębiorcy wykonujący bądź planujący wykonywanie czynności na rzecz innych podatników VAT.

- Także wysokie obroty przedsiębiorstwa obligują do rejestracji w podatku VAT.

Po założeniu działalności przedsiębiorca może skorzystać ze zwolnienia z podatku VAT. Warunkiem jest nie prowadzenie sprzedaży wyłączającej zwolnienie podmiotowe. Podatnik musi także spełnić warunek finansowy. Obroty przedsiębiorstwa nie mogą w minionym oraz bieżącym roku kalendarzowym przekroczyć określonego ustawowo limitu. W 2026 roku limit podatkowy obrotów nadal wynosi 200 000 zł. W przypadku założenia działalności podczas trwania roku podatkowego limit zostaje przeliczony proporcjonalnie do części jaka pozostała do końca roku. Najkorzystniejszą sytuacją dla rezygnacji z opodatkowania VAT jest sprzedaż towarów lub usług podmiotom również zwolnionym z podatku VAT.

Podsumowując, vatowiec będzie wystawiał swoim klientom faktury VAT, zaś nie-vatowiec wystawi rachunki, ew. faktury VAT 0%. Przedsiębiorcy zwolnieni z podatku VAT nie muszą prowadzić ewidencji zakupów VAT, ale są zobowiązani do prowadzenia ewidencji sprzedaży, aby kontrolować limit uprawniający do korzystania ze zwolnienia. Vatowiec ma możliwość odliczenia podatku naliczonego od podatku należnego. Nadwyżkę podatku można przenieść na następne okresy rozliczeniowe bądź wystąpić o zwrot różnicy na rachunek bankowy.

Decyzja o zostaniu vatowcem jest sprawą indywidualną, ale bardzo często rozliczenie za umowy B2B odbywa się z udziałem faktur. Kalkulator zarobków netto brutto pozwala na uwzględnienie obu form opodatkowania, więc ewentualne wyliczenie zarobków "na rękę" nie będzie problemem bez względu na to, czy przedsiębiorca nalicza VAT czy też nie.

Pensja netto B2B

Zatrudnienie na umowę B2B jest rozliczane najczęściej za pomocą faktur. Oznacza to, że zarobki "na rękę" liczy się nieco inaczej niż w przypadku pozostałych umów o pracę, zlecenie czy o dzieło. Tutaj bowiem kwotą brutto jest zarobek netto plus VAT. Co to zmienia?

W przypadku dochodu płynącego z faktur podatek dochodowy oraz składki na ubezpieczenia ZUS są odliczane od kwoty netto. To może wprowadzić małe zamieszanie w obliczeniach, ponieważ to dochód netto z faktury de facto traktujemy jako zarobek brutto i od niego potrącamy wymagane należności.

Na wysokość pensji mają również wpływ wspomniane wyżej czynniki, jak "Ulga na start", preferencyjne składki ZUS czy w końcu konkretne formy opodatkowania PIT. Obliczanie zarobków netto w przypadku umowy B2B nie należy do najłatwiejszych, ale przedsiębiorcy nie są pozostawieni sami sobie w tej kwestii.

Kalkulator zarobków brutto netto uwzględnia na szczęście wszystkie zmienne i pozwala wybrać czy podmiot umowy B2B jest vatowcem czy nie. Narzędzie pozwala obliczyć dochód netto oraz kwotę jaką powinniśmy wpisać na fakturę chcąc zarobić konkretną sumę.

- Kalkulator wynagrodzeń może pomóc osobom posiadającym własną działalność w ustaleniu odpowiedniej kwoty za usługi oraz poznanie wysokości wynagrodzenia "na rękę".

- Osoby zatrudnione na umowę B2B muszą ponosić koszty związane z systemem podatkowym oraz ubezpieczeniami społecznymi, co może wpłynąć na wysokość zarobków netto.

- Z uwagi na różne ulgi i preferencyjne składki ZUS, kalkulator zarobków brutto netto pozwala na uwzględnienie wszystkich czynników wpływających na wynagrodzenie netto przedsiębiorcy.

- Osoby zatrudnione na umowę B2B mogą wybrać jedną z dwóch najpopularniejszych form opodatkowania PIT, tj. podatek dochodowy na zasadach ogólnych lub podatek liniowy.

To może Cię również zainteresować

Dochód a przychód - czym się różnią i czemu są często mylone?